L’art. 23, comma 3, del DPR n. 600/1973, regolamenta le modalità di calcolo del conguaglio di fine anno, stabilendo che il sostituto d’imposta, entro il 28 febbraio dell’anno venturo, deve effettuare il conguaglio tra le ritenute operate sugli emolumenti imponibili in ciascun periodo di paga. Si dovrà tener conto delle detrazioni per carichi di famiglia e altre detrazioni (art. 12, 13 del TUIR); delle detrazioni spettanti per oneri per i quali il datore di lavoro ha effettuato trattenute (art. 15 del TUIR) e l’imposta dovuta sull’ammontare complessivo delle somme e valori corrisposti nell’anno.

Il conguaglio di fine anno ha lo scopo di rendere definitive, limitatamente ai redditi erogati nell’ambito del rapporto di lavoro dipendente, quindi, le ritenute d’acconto effettuate nei vari periodi di paga dal sostituto d’imposta.

Il software Paghe GB Web esegue il calcolo del conguaglio in maniera assolutamente automatica con l’elaborazione del cedolino di dicembre. A seguire riportiamo i passaggi che devono essere effettuati all’interno della procedura.

- Accedere da Paghe/Elaborazioni Mensili/Operazioni mensili/Gestione Cedolino paga/Calcolo Cedolino/Calcolo Cedolino.

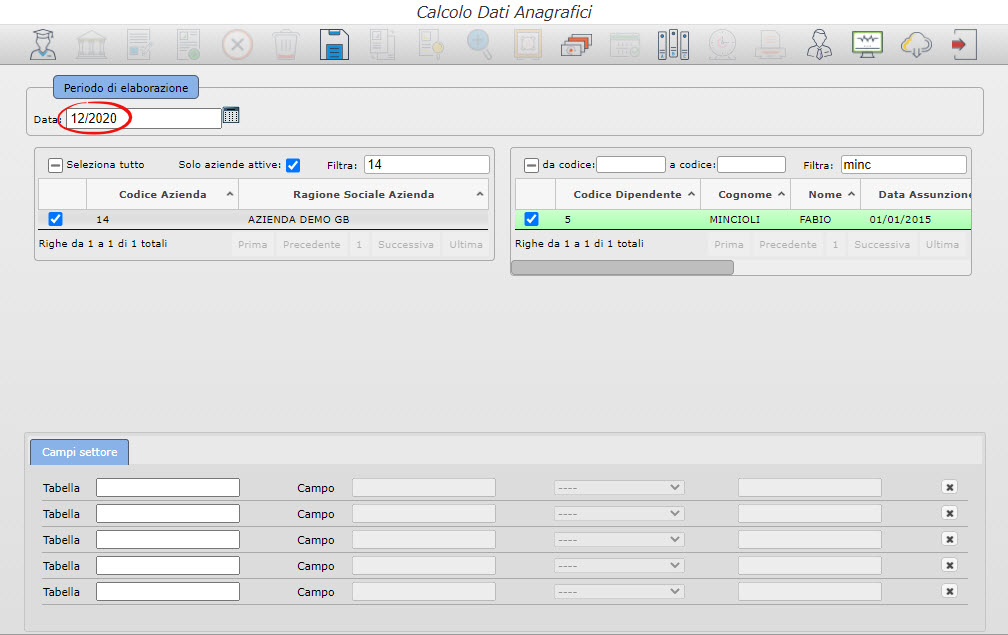

Inserire come Periodo di elaborazione 12/2020, filtrare Azienda e Dipendente, cliccare su “Salva” ![]() ;

;

- Accedere da Paghe/Elaborazioni Mensili/Operazioni mensili/Gestione Cedolino paga/Stampa cedolini riepiloghi/ Stampa cedolino

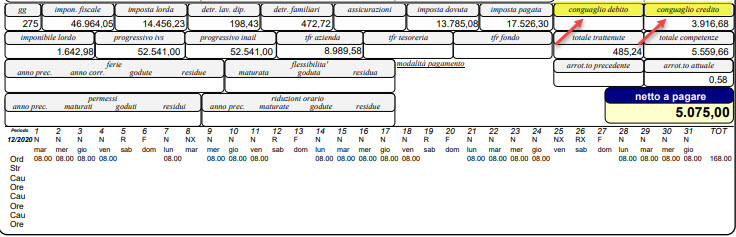

Inserire come Periodo di elaborazione 12/2020, Filtrare Azienda e Dipendente, cliccare su “Salva” ![]() . Prelevare il file PDF creato dalla cartella di “Download”

. Prelevare il file PDF creato dalla cartella di “Download” ![]() .

.

Nel piede del cedolino ai campi “conguaglio a debito” o “conguaglio a credito” verranno riportati in automatico dalla procedura gli eventuali importi a debito o a credito.

Può verificare i calcoli effettuati dal gestionale Paghe GB Web in sede di conguaglio fiscale accedendo da Elaborazioni mensili/Controlli mensili/Stampa controllo calcolo fiscale!!!

Può verificare i calcoli effettuati dal gestionale Paghe GB Web in sede di conguaglio fiscale accedendo da Elaborazioni mensili/Controlli mensili/Stampa controllo calcolo fiscale!!!

PB101-RUV /19